医疗险真的可以100%报销吗?

医疗险真的是万能的吗?号称100%报销的医疗险真的可以100%报销吗?可能你要先看看这个。

一、百万医疗险的特点

1、保费低、保额高

几百块就能获得上百万的保额,数字上的天壤之别给人强有力的视觉冲击感。例如近期推出的微医保,278就能获得300万保额的医疗保障,罹患重疾保额翻倍,报销上限为600万。

这样强力的数字对比非常具有吸引力,因此越来越多的用户喜欢关注百万医疗险,追求高杆杠保障。

2、报销范围广

在疾病治疗的报销上,是不会限制疾病的。

我们都知道,在重疾险里,只有在条款范围内的疾病才予以理赔,就算是同一种疾病,如果没有严重到一定程度,也是无法获得理赔的。例如在重疾险里,通常会对严重Ⅲ度烧伤进行保障,如果烧伤程度没有达到Ⅲ度,治疗费用就只能自己承担。

而医疗险不限制疾病种类和疾病状态,只要满足理赔标准,比如达到免赔额额度,就可以按比例进行报销。

3、保障期限灵活

医疗险买一年保一年,如果有新的产品推出了,在未理赔过,身体依旧健康的情况下,可以及时更换保障产品。

但随之问题也来了,医疗险的保障期限太短,导致它一旦停售,我们就无法续保。再购买其他的医疗险的话,可能会因为年龄或身体健康状况而不太顺利。

二、对百万医疗险的认知误区

医疗险好用吗?当然好用了,杠杆高,报销范围广,当然备受青睐。现在也有越来越多的百万医疗险推出上线,由此可见它是顺应时代发展潮流而生的。

百万医疗险说得那么好,是不是就万能了呢?那倒未必。医疗险虽好,但许多人对它也有一些认知误区。

1、过于依赖医疗报销

医疗险虽然可以不限疾病的报销,现在许多百万医疗险的报销要求也是不限社保用药,只要有社保就予以100%的比例报销。但它依旧有报销盲区:

1)住院报销。现在热销的医疗险产品大多为住院报销,也就是说,人生病了,不是去挂个号就算治疗费用的,要住院并且进行治疗,才开始计算治疗费用,这部分的费用才能进行报销。

也有一些医疗险产品提供门诊报销,但如果含有门诊保障的话,保费就会高出许多来。我们平时看的保费非常低的百万医疗险,通常对只特殊门诊费用有一定范围的报销,而一般门诊是不予报销的。

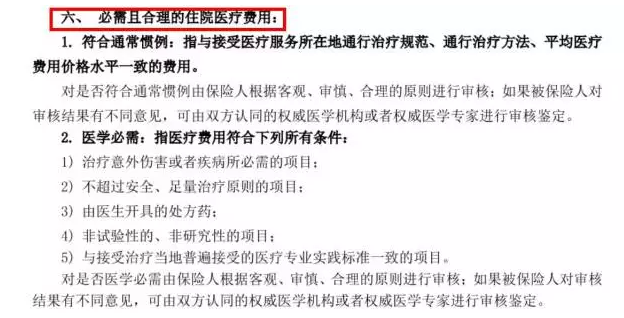

2)必需且合理的费用。这是一块很难下定论的区域。医疗险虽然没有对疾病种类有限制,但是对治疗费用还是有一定要求的:

这是什么意思呢?我们通俗地翻译一下:

a)跟住院疾病不相关的费用不赔

b)超过住院疾病正常的使用剂量的费用不赔

c)同等治疗效果,选择更贵的药的,不赔

也就是说,你要用贵的药,就必须满足这两个条件:1,医生说必须得用;2,没有同类效果的国产药或更便宜的药。

所以这块的界定相对来说还是有很多灰色空间的,也不能让人很放心。但是话说回来,如果是在合理的范围内进行治疗,谨遵医嘱用药,纠纷应该不会太大。

3)花边费用。前面说了,报销费用必须跟住院疾病治疗相关,那么购买营养品这些算不算呢?答案是不算的。营养费、膳食费、护工费等费用,都不是疾病治疗手段所产生的费用,这部分钱虽然我们都是要花的,但是医疗险也是都不会报的。部分医疗险可能会有相关补贴,但费用也有限,大部分还是要自己掏腰包的。

综上所述,医疗险能报销大部分的治疗费用,但还有一些因疾病二产生的其他费用,是无法获得理赔的。条款再完善、保障再广的医疗险,也无法做到让消费者“0花费”,所以,如果想要仗着自己买了医疗险就使劲搞事情的话,后果可是要自负的。

2、过于看重免赔额

有些朋友为了省1万的免赔额,而去购买0免赔额的医疗险。

之前多保鱼也做过免赔额的解释和对比,复星联合的乐健一生医疗险可以选择0免赔额,但是年交保费比1万免赔额的高了一倍。另外,除了在价格上面,其他0免赔额的医疗险产品还有其他或多或少的一些缺点,相对于其他的百万医疗险来说,保障没有那么完善。

并且现在许多百万医疗险也推出癌症0免赔,甚至微医保升级为100种重疾0免赔。如果是轻症疾病等,本身治疗费用不会太高,即使支付了1万的免赔额,也不会对家庭造成太大的经济损失。而一旦罹患重疾,保障更好的百万医疗险能带来更好的保障服务。

因此,不必太过于看重1万免赔额,医疗险还有更严峻的使命。

3、医疗险与重疾险

医疗险与重疾险同样是保疾病,医疗险几百块钱就能获得上百万的保障,而重疾险购买50万保额,年保费都要上万元了。同时医疗险还不限治疗疾病,不像重疾险还可以在重疾的疾病定义里“做文章”。

并且现在部分医疗险也推出了住院垫付的功能,比如尊享e生就支持全国29个城市不限疾病垫付,保险公司直接跟医院对接,不用自己先垫钱治疗了。医疗险产品的保障越来越完善,是不是就意味着,买了医疗险就可以不买重疾险了呢?肯定不是!

从理赔金用途上来看,医疗险的钱只能是先产生,后报销。即使是使用了住院垫付,保险公司直接跟医院对接,那也是医院方面先产生费用,而后对这笔费用按比例进行报销。

而重疾险的理赔是,先给付,后治疗。保险公司只按规定给付保险金,至于这笔钱拿去干什么了,他们是不会过问的。

例如一个85岁的老人罹患癌症并为终末期,这个年龄加上疾病程度是治不好的了。那么如果不进行治疗,医疗险就不会有报销理赔,但重疾险会。重疾险直接给付约定保额,这笔钱无论你要不要治病,还是说用这笔钱享受人生最后的时光,或者留给后代,都是可以的。

而且,如果想要出国进行治疗,一般普通医疗险是无法覆盖的,对治疗费用无法进行报销,只能购买专门的海外医疗险。但是重疾险可以。保险公司给付了约定保额,你想要在国内治疗还是去国外,这笔钱都是你的。

因此,重疾险有医疗险无法替代的地方,最理想的状态是同时购置医疗险和重疾险,让保障更加全面。

三、为什么医疗险报销会有盲区

当我们发现现实没有走到理想的地步时,就会去深究其原因:医疗险无法完全覆盖损失的原因是不是产品设计的不足呢?

并不是。

我们先假设一下,如果医疗险进一步改进,可以如何进行调整?

首先对我们提出的问题进行调整。

比如,不仅涵盖住院门诊治疗费用,同时对其相关费用一同进行报销比如营养费、膳食费、护工费、照顾家人请假的费用等等。

这种调整可行吗?

我们可以看出,这部分费用是非常繁杂并且无章的,没有人可以预计这部分费用需要涵盖多广,要包含多少种费用报销,也没有规则标准对费用进行限制。你说你是因为治病花的?那别人怎么没花呢。

即使是提供补贴,也不一定适用于每一个家庭。

有些家庭开销大,有些开销小,补贴多少都有人觉得不够。在增加了这些保障内容之后,如果还要维持之前的费率,则保险公司承担的风险在承几何倍数增加,经营亏损的可能性非常高,产品面临停售的可能性也越大。

即使保险公司面临着亏损的风险也对这部分费用进行了报销,就能完全覆盖治疗费用了吗?并没有。因此,医疗险报销的盲区并不是产品设计上的问题,而是险种的局限性。

四、如何弥补医疗险报销盲区

既然是险种上的局限性,那我们就要从险种上来解决,购置重疾险,增加险种保障,就是我们最好的选择。

前面我们已经提到了,在医疗险报销中,始终会有一部分盲区是无法用保险获得理赔的。无论产品保障有多完善,无论保险公司多么良心有多少人文关怀,但每个险种都有自己的独特性。如果不对报销的内容进行限制,保险公司将变成无限供给的无底洞,从常理上来说,这也是不可能发生的事。

因此,我们要做的,就是再购置一份重疾险。

若只买重疾险,则保额一定要够高,疾病治疗费用超过保额了,则出来的部分依旧要自己承担。同时,为了做高保额,在重疾险上面花费的保费也会非常高。

若只买医疗险,就会出现上述问题,有一堆报销盲区在等着我们,而这部分金额多少,是难以预估的。

重疾险+医疗险的搭配,就可以完美解决以上问题。

大部分住院治疗费用靠医疗险进行报销,用重疾险理赔覆盖营养费、误工费、护理费以及后续的休养费用和家庭生活开支,最后病好了,没准还能剩下一部分来开个party或者家庭旅游,来庆祝痊愈。

总结:

百万医疗险是一种杠杆非常高的保险产品,在我们的实际生活中用处也非常大。但只有医疗险也是万万不够的,想要获得更加完善的保障,还是要购买多份不同种类的保险,相互补充,才能让保障更加安心。